La Predictibilidad y sus beneficios para minimizar el riesgo

Las nuevas tecnologías como Predictibilidad y Tiempo Real aplicadas a la concesión de financiación son la clave para disminuir el riesgo en la concesión de financiación al consumo y micropréstamos y, por tanto, disminuir la morosidad.

Se están publicando en los últimos días artículos donde las entidades financieras indican que la morosidad está aumentando en los procesos de financiación al consumo, y pymes de menos de 5 millones de euros de facturación.

«De cara al trimestre en curso, las entidades encuestadas anticipaban un endurecimiento de los criterios de concesión de préstamos en todos los segmentos, que sería algo más intenso en el de financiación a hogares para consumo«, señala la encuesta.

Por lo que se refiere a la demanda de crédito, de cara al tercer trimestre se espera un incremento de las solicitudes de préstamos procedentes de los hogares, tanto para vivienda como para consumo, después de la fuerte caída registrada en el segundo trimestre. Por el contrario, la banca anticipa un ligero retroceso de la demanda de crédito por parte de empresas, tras al aumento sin precedentes registrado entre abril y junio para cubrir necesidades de liquidez ante la crisis del COVID.

«Esta evolución se habría producido fundamentalmente como consecuencia del deterioro tanto de las perspectivas económicas generales como de las relacionadas con el mercado de la vivienda, así como por la menor solvencia percibida de los prestatarios”.

Se habla de olas en la pandemia, pero no se habla de las olas en la crisis económica ni hasta cuándo va a durar ésta.

El nuevo Scoring Predictivo-Probabilístico de Incofisa Digital

Las empresas de financiación tanto de crédito al consumo como para pymes tienen que evolucionar en los mecanismos de concesión de crédito.

Éstas tienen que predecir el comportamiento de la evolución del riesgo económico del cliente, teniendo en cuenta la evolución del comportamiento de la crisis económica derivada, en este momento, por la pandemia pero que en otro momento puede ser otra variable la causante de la crisis económica (los economistas hemos estudiado el impacto de la crisis del petróleo o la de Lehman Brothers, y hemos analizado como las crisis económicas son cíclicas, e impredecibles tanto en su momento como en su impacto).

Cómo funciona

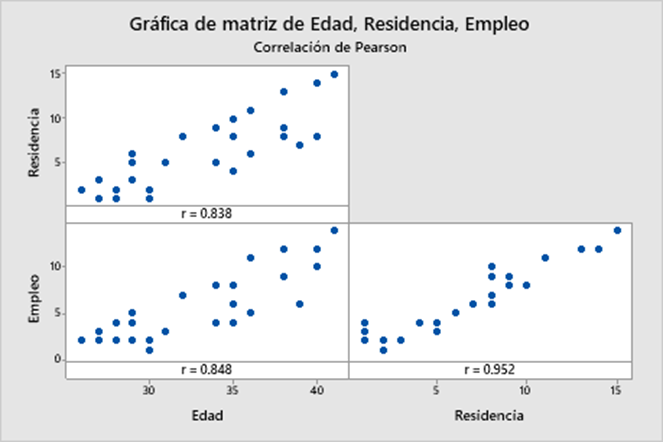

Incofisa Digital, la empresa de alta tecnología del Grupo Incofisa lleva años trabajando en el desarrollo de un complejo mecanismo de predictibilidad del riesgo económico de individuos y pymes sobre la base de la utilización de las tecnologías gracias a las cuales ha construido: un Big Data permanentemente actualizado, unos Patrones de Comportamiento socioeconómicos, y unos Algoritmos específicos para determinar niveles de riesgo económico.

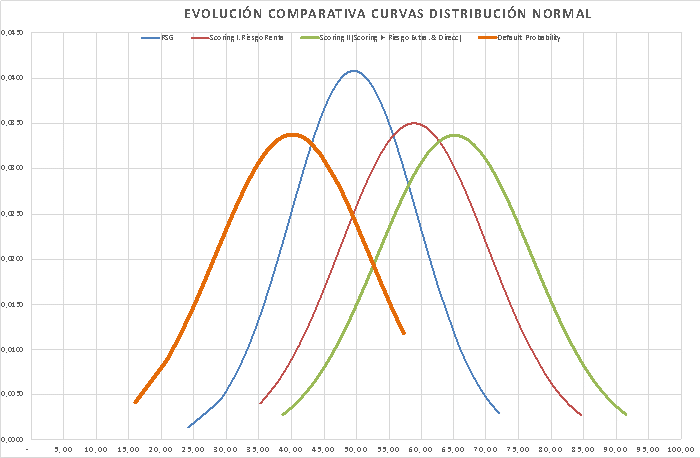

También se puede observar, como las curvas se van abriendo en su base debido a que hay parte de la población analizada que no se está viendo tan afectada por la crisis.

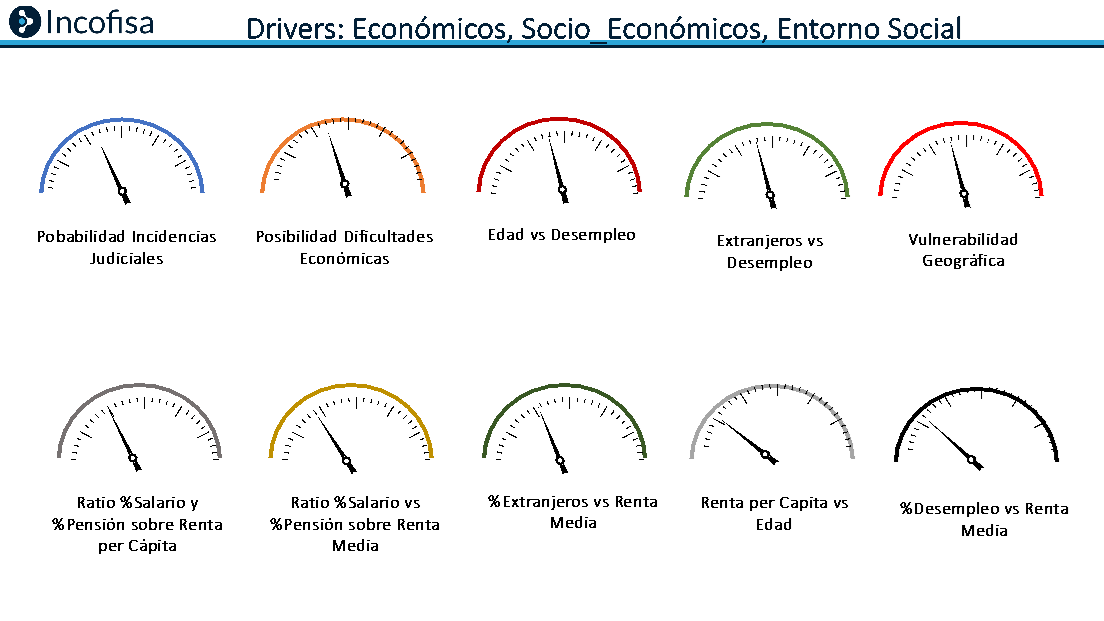

El resultado de estas curvas de distribución normal se basa en la conjunción de diferentes “drivers” desarrollados por Incofisa Digital.

La algoritmia juega un papel clave dado que nos da el resultado final teniendo en cuenta los diferentes patrones de comportamiento.

Todo este conocimiento que Incofisa Digital ha desarrollado se basa en la experiencia y en la búsqueda y diseño de variables (Drivers) que puedan proporcionar de forma individual o en conjunción con otras, la predicción del comportamiento económico.

Asimismo, en estos momentos de crisis económica y que ya está derivando en crisis social, Incofisa Digital ha incorporado otros Drivers relacionados con variables macroeconómicas y que impactan en el comportamiento geográfico (el impacto macroeconómico no es el mismo en Albacete que en Guadalajara) o el impacto sectorial (no es el mismo impacto en el sector de la ganadería intensiva que en el de la extensiva).

La utilización de ficheros de morosos y/o la utilización de Bank Reader como mecanismos de análisis de riesgo se quedan “muy flojos”, dado que ninguno de ellos tiene en cuenta el entorno socioeconómico ni las variaciones macroeconómicas que afectan directamente al riesgo económico del individuo o pyme. Es cierto que la información que estos ficheros proporcionan debe ser tenida en cuenta, pero no es suficiente para tomar una decisión en cuanto a si el individuo o pyme pueden situarse en una posición de riesgo sobrevenido.

La herramienta de predictibilidad desarrollada por Incofisa Digital tienen en cuenta entre otras, el entorno socioeconómico donde se mueve el individuo y el entorno sectorial donde se relaciona éste u opera la empresa, dado que facilita gran información sobre su previsible comportamiento.

Nuestros Drivers tienen en consideración la previsión del ingreso per cápita y de la renta familiar.

También hay que considerar la estructura de la renta familiar. No es lo mismo que el 70% de la renta venga por ingresos derivados del trabajo y que el 40% restante venga de pensiones y ayudas que al revés. Es lógico pensar que el riesgo es mayor.

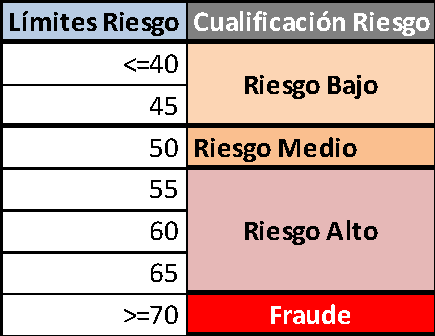

Las entidades financieras cuyo mercado es la financiación alternativa, requieren dotarse de herramientas que permitan discriminar a los clientes con una menor probabilidad de impago de aquellos que tienen una mayor probabilidad e incluso, poder detectar posibles futuras posiciones de fraude.

Ventajas

Incofisa Digital, ha desarrollado un Scoring Predictivo-Probabilístico basado en unos Drivers (económico, socioeconómico, social, y macroeconómicos), Patrones de Comportamiento y unos algoritmos que permiten predecir la evolución del riesgo de la persona física, autónomo, y pyme, y cuyo objetivo es adelantarse a una posible situación de impago y/o fraude, dando respuesta a lo buscado por la directiva de Basilea II de la UE.

La utilización del modelo de Scoring Predictivo-Probabilístico de Incofisa Digital aporta indudables beneficios, entre ellos:

- La automatización en la toma de decisiones, que a su vez facilita la mejora de la eficiencia a través de la reducción de los costes asociados al análisis y a la decisión manual.

- La capacidad de sintetizar cuestiones complejas, como el perfil de riesgo agregado.

- La objetividad en la toma de decisiones, garantizando el resultado de las estimaciones sea el mismo ante idénticas circunstancias y el reaprovechamiento de la información interna y externa, poniendo en valor la experiencia histórica.

- Evaluación del riesgo de la cartera

- Establecer estrategias de recuperación de deuda.

- Mínimos tiempos de respuesta en procesos on-line.

El Scoring Predictivo-Probabilísticos permiten discriminar a los clientes con una menor probabilidad de impago de aquellos que tienen una mayor probabilidad e incluso, detectar posibles futuras posiciones de fraude.

En Incofisa Digital llevamos ya tiempo trabajando en diseño de Patrones de Comportamiento de: Fraude, Morosidad, Demanda Crédito al Consumo, Comportamiento de Impago, Deudor de Financiación Alternativa, Demanda de Financiamiento, … para su aplicación en diferentes sectores económicos: financiación alternativa (micropréstamo, préstamo al consumo, préstamo a la pyme), electricidad, telecomunicaciones, seguros, sectores Tech: Fintech, Proptech, Insurtech, etc.

¿Necesitas más información?

Strategic Business Director

Incofisa Digital (Grupo Incofisa)